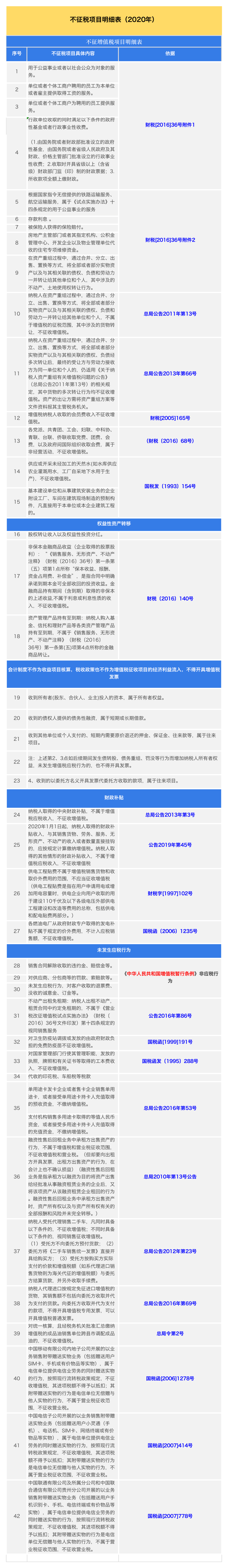

最新最全42种不征税项目+16类不征税发票开具+22热点问题

来源:安博电竞app官网 发布时间:2024-04-15 05:20:22

纳税人日常收到的经济利益有许多是不征增值税的,其中有些可以开具发票,有些不需要开具发票。

平常工作中纳税人不仅要知道哪些行为需要纳税,还要明白哪些项目属于不征税项目,不征税项目怎样开票,避免纳冤枉税,违反税法规定。为了方便大家处理涉税事务,今天小编就和大家详细的聊聊。

现在小编带你了解一下什么是“不征税发票?啥状况下可以开具?又是如何开具的呢?实务中有哪些热点问题?

不征税发票本身不是一个法定概念,主要是指在符合相关规定的情况下,针对未发生增值税应税行为的不征税项目,在税控系统2.0开票软件中开具的税率栏为“不征税”字样的增值税普通发票!

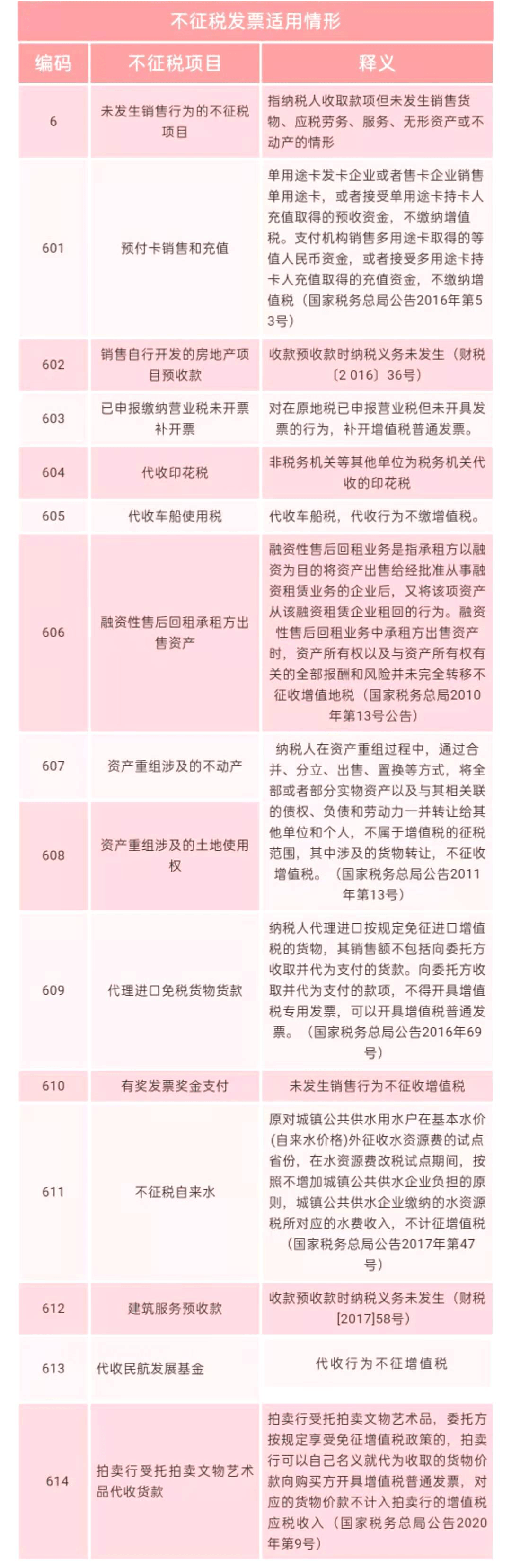

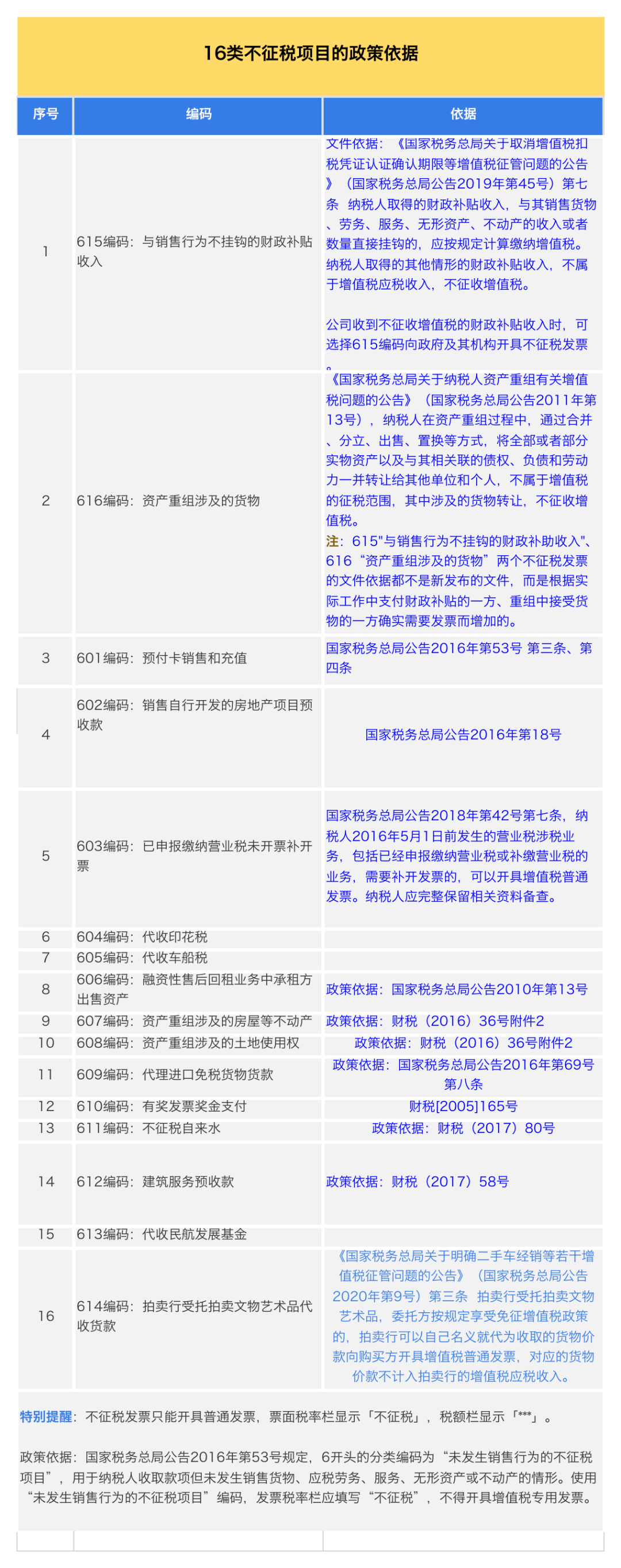

近期,国家税务总局升级增值税发票管理系统的商品和服务税收分类编码,6开头的”未发生销售行为的不征税项目“新增615、616两个不征税编码,增加了615与销售行为不挂钩的财政补助收入、616“资产重组涉及的货物”。

而随着615、616编码的新增,至此,不征税收入发票一共就有 16 类了。

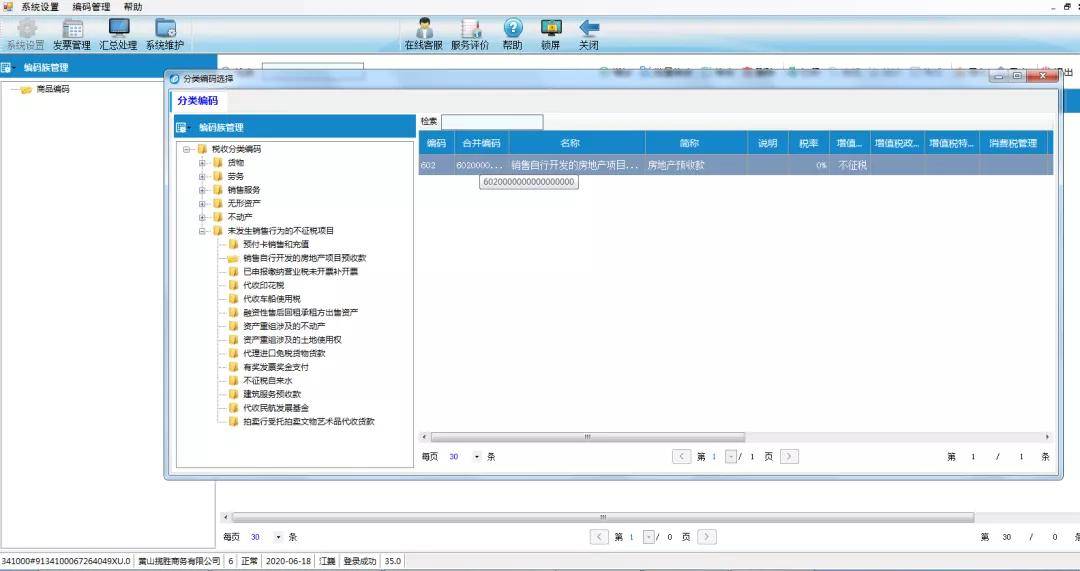

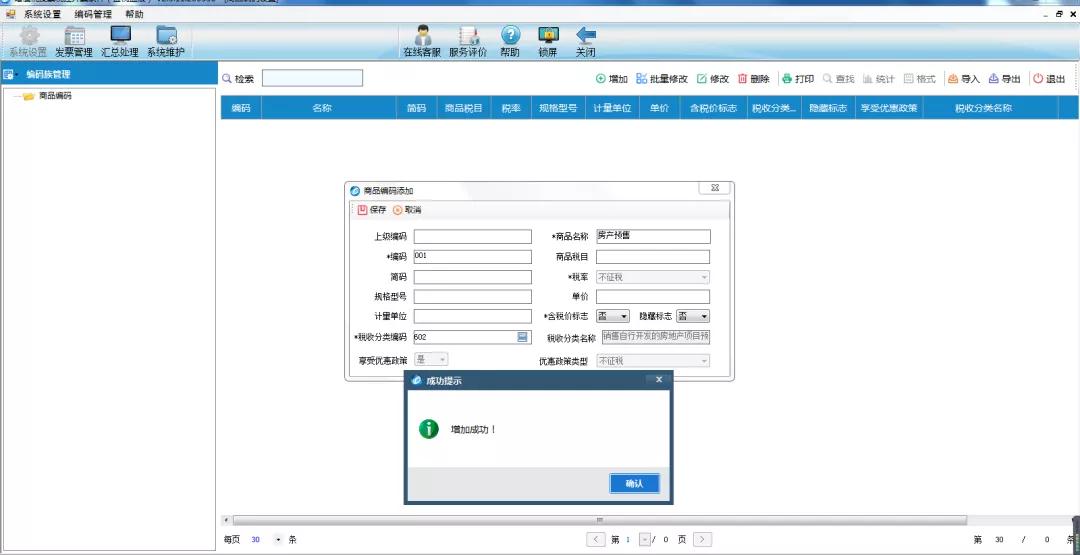

在“税收分类编码”下选择“未发生销售行为的不征税项目”下的明细项,如602 “销售自行开发的房地产项目预收款”:

“税率”栏选择“不征税”,“享受税收优惠政策”栏选择“是”,“优惠政策类型”栏选择“不征税”

答:“不征税”发票适用于企业并未发生增值税应税行为而开具的发票,因此“不征税发票”开具后不需在次月申报期填写《增值税纳税报表》及其附列资料。

注:国家税务总局公告2016年第18号规定,一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。因此房地产企业销售自行开发的房地产开具的602“销售自行开发的房地产项目预收款”的不征税发票对应的预收款,不需要在次月的《增值税纳税申报表》及其附列资料填写,但需填报《增值税预缴税款表》按3%预征率预缴增值税。

2、我企业本月收到保险公司给予的保险赔付,可以开具不征税发票给保险公司吗?

答:纳税人应严格按照上述14个项目(详见《不征税发票适用情形》)开具不征税发票,其他不征税项目仍然开具收据。因为保险赔付款不属于目前不征税发票适用情形,因此不能开具不征税发票给保险公司。

3、企业发生了“602销售自行开发的房地产项目预收款”“612建筑服务预收款”,可根据规定开具不征税的增值税普通发票。但后续纳税义务发生时,能否换开“征税”的增值税发票?

答:房地产企业开具不征税发票的同时按照3%预缴增值税。目前文件并未做出禁止性规定,公司能够在增值税纳税义务发生时,重新开具增值税普通发票或增值税专用发票。

4、在后续开具“征税”的增值税发票时,用不用红字冲销原来的“不征税”发票?

答:收到预收款时开具的是不征税的发票,无需从接受方收回或开具红字“不征税”发票冲销,直接开具正常的增值税普通发票或增值税专用发票即可。

5、纳税人取得的不征税发票,由于销售方(提供服务方)没有缴纳增值税,所以也不能作为企业所得税前扣除凭证,是这样吗?

答:根据《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)第九条规定,税务总局对应税项目开具发票另有规定的,以规定的发票或者票据作为税前扣除凭证。

其后国家税务总局对该办法做了解读,精确指出,“企业在境内发生的支出项目虽不属于应税项目,但按国家税务总局规定可以开具发票的,可以以发票作为税前扣除凭证,如《国家税务总局关于增值税发票管理若干事项的公告》(国家税务总局公告2017年第45号)附件《商品和服务税收分类编码表》中规定的不征税项目等。” 所以符合相关规定的不征税发票可当作企业所得税税前扣除凭证。

6、我是一家房地产开发企业,我发现只要我开具了不征税发票,次月就不能网上申报,这是为什么?

答:根据政策规定,不征税发票对应的收入次月不需填写《增值税纳税申报表》及其附列资料,但目前电子税务税务局会将您《增值税纳税申报表》的填写数据与发票开具数据来进行比对,对申报表数据小于发票开具数据的,电子局税务局会认为您申报数据异常,不允许您网上申报,因此您只能到所属地办税服务厅办理申报。

7、航信新能源汽车公司2020年收到2019年销售新能源汽车的中央财政补贴,请问需要缴纳增值税吗?

答:从2020年1月1日起取得的财政补贴收入,是指纳税人2020年1月1日以后销售货物、劳务、服务、非货币性资产、不动产,取得的财政补贴。

纳税人2020年1月1日后收到2019年12月31日以前销售新能源汽车对应的中央财政补贴收入,属于《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(2019年第45号,以下称45号公告)第七条规定的“本公告实施前,纳税人取得中央财政补贴”情形,应继续按照《国家税务总局关于中央财政补贴增值税有关问题的公告》(2013年第3号)的规定执行,无需缴纳增值税。

8、航信公司是一家公交汽车公司,政府就老人IC卡免费乘车给该公司财政补贴300万,这要不要缴纳增值税呢?

答:老人免费乘车,政府弥补老人免费乘车的差价,给予财政补贴。根据财会[2017]15号相关规定,企业从政府取得的经济资源,如果与企业销售商品或提供服务等活动紧密关联,且是企业商品或服务的对价或者是对价的组成部分,适用《企业会计准则第14号——收入》等相关会计准则。

从实质上看,政府其实是向公交汽车公司购买运输服务,公交公司取得的政府补助,是运输服务对价的组成部分,这与公交汽车公司的出售的收益直接挂钩,所以这笔财政补贴要缴纳增值税的。

9、航信公司是分布式光伏发电企业,根据《国务院关于促进光伏产业健康发展的若干意见》,政府对分布式光伏发电实行按照电量补贴的政策。那么这种财政补贴需不需要交增值税呢?

答:政府给予的补贴是与该公司发电的销售数量(每千瓦时)是直接挂钩的,因此这部分电价补贴是需要缴纳增值税的。

10、航信公司取得了废弃电器电子科技类产品处理资格,从事废弃电器电子科技类产品拆解处理。2020年,该企业购进废弃电视1000台,全部进行拆解后卖出电子零件,取得按照实际完成拆解处理的1000台电视的定额补贴,请问如何开票?

答:该企业拆解处理废弃电视取得的补贴,与其回收后拆解处理的废弃电视数量有关,与其拆解后卖出电子零件的收入或数量不直接相关,不属于45号公告第七条规定的“销售货物、劳务、服务、非货币性资产、不动产的收入或者数量直接挂钩”,无需缴纳增值税。因此,该企业取得拆解补贴无需开具增值税发票。如果补贴发放部门要求开具发票,则可向其开具615编码增值税普通发票。

11、为鼓励航空公司在本地区开辟航线,某市政府与品税阁航空公司商定,如果航空公司从事该航线经营业务的年销售额达到1000万元则不予补贴,如果年销售额未达到1000万元,则按实际年销售额与1000万元的差额给予航空公司航线补贴,请问能否开具不征税发票?

答:本例中航空公司取得补贴的计算方式虽与其出售的收益有关,但实质上是市政府为弥补航空公司经营成本给予的补贴,且不影响航空公司向旅客提供航空运输服务的价格(机票款)和数量(旅客人数),不属于45号公告第七条规定的“与其销售货物、劳务、服务、非货币性资产、不动产的收入或者数量直接挂钩”的补贴,无需缴纳增值税。因此,该航空公司取得航线补贴无需开具增值税发票。如果补贴发放部门要求开具发票,则可向其开具615编码增值税普通发票。

答:按照销售货物、劳务、服务、非货币性资产、不动产的适用税率计算缴纳增值税。比如说,刚才提到的老人免费公交卡的财政补贴,自然就按公交汽车企业来提供运输服务9%税率缴纳增值税了。政府对分布式光伏发电企业的补贴,按供电13%的税率缴纳增值税了。

13、假如没发生销售行为的赔款,收到赔款方遵循不征税不开票是可以的,但是支付赔款的一方,在所得税方面没有相应发票能否税前扣除?

答:如果是没发生应税销售行为取得的赔款,无需按照上述6字编码开具不征税发票,仍按照传统的收据、合同协议、判决书等证明赔偿款真实发生的证据处理。

答:目前各地对于地铁充值发票的处理可能并不完全一样。以北京市为例,在地铁充值网点充值后,比如一下子充值300元,充值工作人员会给手撕300元北京市国家税务局通用定额发票(发票联)。这里的定额发票肯定不是不征税发票,但是几乎能肯定的是,接受充值的单位也不会按照充值发票金额马上就全额计算缴纳增值税。

15、 房企销售房地产的预收款开具发票按照3%增值税的预缴,到纳税义务发生时(交楼)又要收回不征税发票,重新开具正式发票,那不是劳民伤财?

答:目前对于类似不征税发票要不要收回未予以明确,跟各地的操作习惯有关。主要是考虑银行办理按揭贷款等手续的需要,其实是为满足其他有关部门、单位的习惯性要求,税务机关还是最大限度地考虑大家的办事方便程度的。

答:营业税取消不影响上述602发票开具,设计602不征税发票的初衷就为了解决这些营业税遗留问题。

另外,申报缴纳营业税补开发票为不征税发票这个好理解,现在没有营业税的发票了,总不能让你开次增值税普通发票再交一遍增值税。因为你已经交过营业税了,不需要再缴一遍增值税。

但是必须要格外注意,除了特殊的房地产开发企业之外,这个开票暂时截止到2017年12月31日。

答:《增值税纳税申报比对管理操作规程(试行)》(税总发〔2017〕124号)在设置比对规则的时候已经把不征税的销售额排除在外了。

具体比对规则就是,当期开具发票(不包含不征税发票)的金额、税额合计数应小于或者等于当期申报的销售额、税额合计数。

所以说,支出如果属于不征税行为本身就不是以发票作为扣除凭证,而是是证明业务真实的其他内部凭证,包括合同协议、支出依据、付款凭证等。当然,文件也规定了,如果按税务总局规定可以开发票的,可以发票作为扣除凭证,这里的规定其实就等于我们不征税的16个可开具发票的情况。

答:购进预付卡时候,取得了发票(普通发票,品名“预付卡销售和充值”,发票税率为不征税),如果没实际使用,应该按资产来管理,是不能税前扣除的。公司持卡消费「发放、送人」时候,不会再取得发票了,根据真实的情况列支相关联的费用,同时附上消费相关证明材料(如部门领用签字表,赠送记录等),证明预付卡所有权发生了转移,才能按规定进行税前扣除。

20、预售单位发售加油卡时如何开票?后期用卡消费的时候是否能索取增值税专用发票?

《成品油零售加油站增值税征收管理办法》国家税务总局令第2号规定,如购油单位要求开具增值税专用发票,待用户凭卡或加油凭证加油后,根据加油卡或加油凭证回笼纪录,向购油单位开具增值税专用发票。所以凭借加油卡或者加油凭证回笼记录,我们是可以向加油站索取专票的,哪怕是在购卡的时候已经开具了不征税的充值发票。

答:国家税务总局公告2016年第53号规定,持卡人使用单用途卡购买货物或服务时,货物或者服务的销售方应按照现行规定缴纳增值税,且不得向持卡人开具增值税发票。

答:能自行选择在充值后开具不征税的预付卡发票,也可以在实际消费后开具征税通行费电子发票。但是若选择了充值时候开具不征税预付卡发票,那实际销售后就不能再取得通行费电子发票了。返回搜狐,查看更加多

Copyright © 2019-2020 安博电竞app官网下载安装 版权所有 Power by DedeCms 赣ICP备2020011169号-1 XML地图